À la faveur de la crise sanitaire qui occupe les médias et inquiète les esprits, les divers gouvernements ont pris des mesures économiques et financières qui laisse augurer d’un changement en profondeur de tout le système monétaire mondial. Dans la partie qui se joue sous nos yeux, si le président français se préoccupe d’abord de la « déconstruction » du système actuel, ces homologues américains, allemands, russes et chinois avancent leurs pions tout comme les géants du commerce électronique et des communications.

La crise des subprimes n’a-t-elle été qu’une répétition générale ?

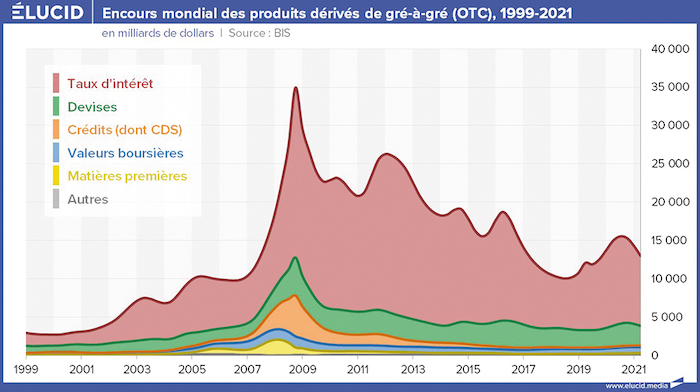

La crise économique de 2007/2008 a commencé aux Etats-Unis avec l’éclatement de la « bulle » des subprimes. On a beaucoup glosé sur ses causes et ses conséquences mais on a souvent laissé dans l’ombre l’enchaînement technique des événements. Or, dans le déroulé du processus trois éléments principaux sont à prendre en considération : une utilisation inconsidérée des crédits par des emprunteurs qui n’avaient pas les moyens de les rembourser, un taux variable de ces crédits présentés comme particulièrement bas pour être attractifs (et augmentant brutalement au bout de deux ou trois ans) et un équilibre provisoirement assuré par une augmentation non justifiée par la réalité économique de la valeur des actifs servant de garantie aux opérations. En un mot, l’enrichissement individuel n’était plus recherché dans la production économique mais dans la spéculation financière.

Le système a explosé parce qu’il existe une incompatibilité entre l’augmentation des taux d’intérêt et celle des actifs financiers. Si les taux augmentent la valeur des actifs diminue (et inversement) ; dès lors l’augmentation des taux des crédits devaient fatalement conduire à une baisse de la valeur des actifs donnés en garantie. Les emprunteurs ne pouvant rembourser leurs dettes, les prêteurs se sont retrouvés à la tête d’actifs dévalorisés. Plutôt que de venir en aide aux petits emprunteurs imprudents et d’assainir le marché immobilier, les pouvoirs publics ont œuvré pour sauver les prêteurs en inondant les marchés de liquidités et pour restaurer artificiellement la valeur des actifs confisqués du fait du jeu des garanties.

Si ces mesures ont donné l’apparence d’un redémarrage du système économique, elles ont créé les conditions d’une nouvelle crise beaucoup plus grave. En effet, les emprunteurs ne sont plus des particuliers dont l’horizon se limitait à se loger mais des États voulant maintenir des systèmes sociaux fondés sur un mécanisme de Ponzi[1] et des groupes financiers multinationaux qui veulent dominer le marché mondial. Les taux d’intérêt sont maintenus artificiellement bas par des banques centrales qui accompagnent le système et la valeur des actifs donnés en garantie s’envole au gré des échanges boursiers spéculatifs.

Les économistes en vue expliquent que ce nouveau système est sans risque puisque l’on a changé le paradigme financier ; les taux ne sont pas destinés à augmenter, ils sont durablement maintenus bas par un consensus politique mondial. Cependant, ils font le pari que d’une part il n’y aura pas d’accident sur le marché boursier international, lequel viendrait ruiner brutalement la confiance dans la valeur des actifs donnés en garantie, et que d’autre part aucun État ne sera jamais tenté d’augmenter les taux d’intérêt.

La pensée économique est fondamentalement viciée

Intellectuellement, force est de constater le vice de la pensée économique contemporaine qui affirme que plus les liquidités sont abondantes, plus le crédit est bon marché et plus la croissance économique réelle est élevée. Il justifie que l’on soit passé d’une économie de capitaux à une économie d’endettement et que l’on ait appliqué aux « marchés » du crédit les mêmes règles qu’aux marchés des produits et services. Mais le marché du crédit ne fonctionne pas comme celui des biens et services. Sur le marché des crédits, « l’offre et la demande augmentent en même temps. Les prêts sont perçus comme sûrs puisqu’ils sont garantis par une richesse qui s’apprécie. Ce n’est pas le cas dans la production industrielle, par exemple : lorsque l’offre augmente plus que la demande, il se produit un ajustement des prix à la baisse. Pourquoi ? Parce que la demande est indépendante de l’offre. Au contraire, en matière de crédit, offre et demande vont dans le même sens parce que toutes deux sont attirées par un facteur commun qui est la perspective de hausse de la valeur des actifs, ce qui empêche le taux d’intérêt, régulateur du crédit, d’atteindre un équilibre. […] Le crédit est fait pour les promesses d’enrichissement futur, et elles sont les mêmes pour le prêteur comme pour l’emprunteur. D’où l’effet de boule-de-neige » [2].

En fait, le vice fondamental de la pensée économique est de considérer que la sphère économique et financière obéit à des lois mathématiques que l’on peut piloter grâce à des algorithmes et que la science maîtrise. Il occulte le fait qu’elle est en réalité une « science humaine » c’est-à-dire une sphère qui dépend de décisions individuelles multiples elles-mêmes influencées par des considérations psychologiques, des équilibres sociologiques et des intérêts politiques. C’est le même vice qui conduit les conseillers de Joe Biden à expliquer que dans la théorie monétaire moderne, le niveau du crédit n’est pas un problème pour un État qui contrôle sa monnaie… tant que le phénomène inflationniste est contenu !

Nos hommes politiques en profitent pour communiquer sur le fait que, la science économique ayant fait des progrès et le monde étant plus uni qu’autrefois, nous savons désormais comment surmonter toutes les difficultés. La preuve ? Nous sommes sortis de la crise des subprimes ! On peut donc continuer à vivre à crédit, à consommer sans travailler, à bénéficier de soins gratuits, à distribuer des subventions sans augmenter les impôts. Et, en même temps, à « offrir » aux épargnants des taux d’intérêt négatifs !

Le système actuel est-il pérenne ?

On peut non seulement en douter, mais encore on peut penser que nos hommes politiques aussi en doutent. Chacun sent bien que les réactions humaines peuvent être imprévisibles et donc que le système économique n’est pas un moteur bien réglé qui peut tourner indéfiniment sans qu’aucune usure ne vienne le gripper. Chacun sait bien que les épargnants ne vont pas voir leur pouvoir d’achat s’éroder sans rendre les banques dans leur ensemble responsables de ce qu’ils considèrent comme un vol. Chacun comprend que la « croissance » derrière laquelle on court depuis des années et la reprise économique sans cesse retardée ne vont pas d’un coup de baguette magique annuler les montagnes de dettes accumulées. Alors comment expliquer une telle attitude qui, à première vue, paraît suicidaire ?

Les géants de l’Internet d’abord et certains chefs d’État ensuite commencent à lever un coin du voile sur la révolution monétaire qu’ils appellent de leurs vœux : la monnaie électronique. Si la Chine et la Russie veulent une monnaie électronique garantie par l’État, si Madame Merkel veut une monnaie électronique garantie officiellement par l’Union européenne, il semble que les États-Unis soient plus tentés par une monnaie électronique dont la solidité technique soit garantie par la qualité des programmes informatiques qui la soutiendraient et la solidité économique par le caractère universel de son usage.

Pour passer en douceur vers ce nouveau système, on apprivoise les agents économiques en faisant circuler électroniquement la monnaie fiduciaire [3] actuelle tout en les poussant à se méfier des banques qui ne sont plus capables d’en garantir ni la valeur ni la circulation universelle. Et pour imposer le nouveau système de référence, les États se livrent à une lutte sans merci dans laquelle ils cherchent à montrer que celui qu’ils veulent construire est le plus sûr. C’est pourquoi les États-Unis mettent en avant leur aura dans les logiciels informatiques et la présence internationale de leurs groupes de sociétés tandis que la Chine s’appuie sur sa capacité de production en tant qu’usine du monde et sur son emprise sur les matières premières.

Une fois le système bancaire discrédité et le montant des dettes devenu insupportable, il faudra pour assainir la situation passer à une nouvelle forme de monnaie dont l’objet principal sera d’assurer un « lien social » entre tous mais dont la fonction de réserve de valeur aura totalement disparu. En présentant le projet chinois de « monnaie numérique », le Wall Street Journal a, cependant, le 20 avril 2021, souligné ceci : « On s’attend à ce qu’elle donne au gouvernement chinois de nouveaux outils importants pour surveiller à la fois son économie et sa population. […] La monnaie elle-même est programmable. Pékin a testé des dates d’expiration pour encourager les utilisateurs à dépenser rapidement lorsque l’économie a besoin d’un coup de pouce. Cette monnaie est également traçable, ce qui ajoute un nouvel outil à l’arsenal de la surveillance d’État ». Le système américain concurrent donnerait ces outils aux officines de marketing pour permettre de mieux cibler les clients potentiels. En l’état actuel des choses, on ne voit pas bien une monnaie numérique européenne pouvoir s’immiscer d’une façon quelconque dans ce jeu des puissances économiques mondiales.

[1] Système de cavalerie financière dans lequel les nouveaux entrants financent les sortants.

[2] M. Aglietta, « Capitalisme et désordres financiers », in Géopolitique, n° 102, juillet 2008, p. 24.

[3] F. Schwerer, « De la circulation électronique des monnaies scripturales vers la monnaie électronique universelle », in Actes du Colloque de droit des affaires consacré au « Droit des affaires au XXIe siècle », Deauville, 27 et 28 juin 2000.